افزایش قیمت دلار به معنای کاهش ارزش ریال است و این موضوع تبعاتی نظیر تورم را به همراه خواهد داشت. در این مقاله، به بررسی دلایل افزایش قیمت دلار و راهکارهای دولت برای توازن قیمت ارز خواهیم پرداخت.

مکانیسم کنترل ارزش واحد پولی در کشورهای دیگر چگونه عمل میکند؟

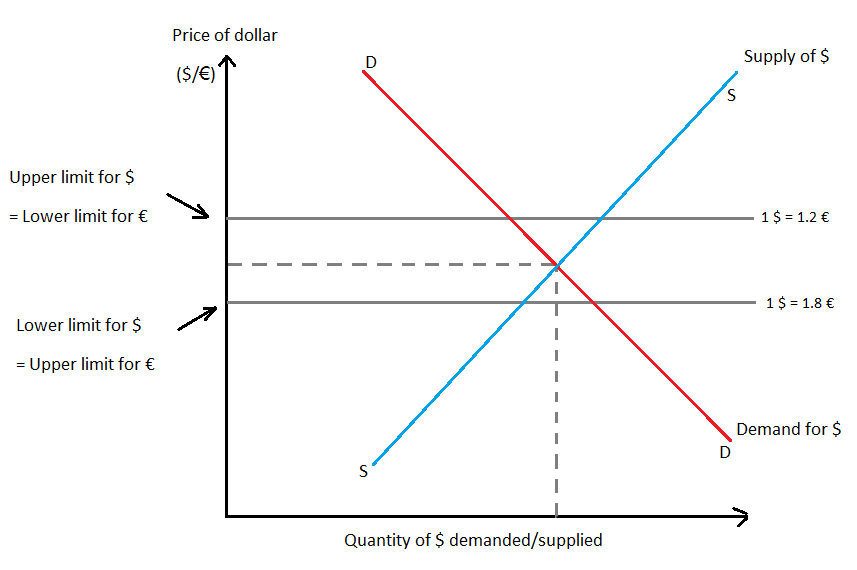

به طور کلی، دو نگاه متفاوت نسبت به ارزش واحد پولی هر کشور وجود دارد، که هر کدام دارای زیر مجموعههای خاص خود هستند. بیشتر کشورهای دنیا از نظام نرخ ارز شناور پیروی میکنند. در این سیستم قیمت واحد پولی کشور، به طور منطقی همراه با افزایش یا کاهش واحدهای پولی دیگر تغییر خواهد کرد.

در این سیستم، دولت به طور مستقیم در قیمت واحد پولی کشور تغییری ایجاد نخواهد کرد و مکانیسم عرضه و تقاضا به طور خودکار نسبت به تغییر قیمت اقدام خواهد نمود.

به بیان سادهتر، فرض کنید که کشور A از واحد پولی X استفاده میکند. در این کشور، بر اساس میزان تقاضایی که برای واردات به نسبت صادرات وجود دارد، قیمت ارز تغییر خواهد نمود -قیمت ارز تنها از یک فاکتور پیروی نمیکند و در ادامه به آن خواهیم پرداخت- در زمانی که میزان واردات کالا از صادرات پیشی بگیرد، با توجه به نیاز بیشتر به ارز (به عنوان مثال دلار)، قیمت آن نیز افزایش خواهد یافت. در نقطه مقابل، در هنگام افزایش صادرات، ارزش پول کشور افزایش پیدا کرده و نرخ ارز کاهش پیدا خواهد کرد.

هرچند در عمل، در این سیستم نیز دولت به طور غیر مستقیم در نرخ ارز دخالت میکند. دلار کانادا، در عمل آزادترین حرکت قیمتی را در دنیا دارد، چرا که بانک مرکزی این کشور، رسما دخالت در قیمت ارز را از سال 1998 متوقف نموده است. در نقطه مقابل، هندوستان نیز که از سیستم نرخ ارز شناور تبعیت میکند، دولت دخالت بسیار بالایی در کنترل قیمت ارز اعمال میکند.

به عنوان مثال، به مکانیسم دخالت دولت آمریکا در حفظ ارزش دلار توجه نمایید. با کاهش قیمت دلار، نرخ بهره نیز در سیستم بانکی آمریکا کاهش خواهد یافت. در عین حال، میزان عرضه پول توسط فدرال رزرو (Federal Reserve) کاهش خواهد یافت. این دو مساله موجب افزایش تقاضا در مقابل عرضه شده و در نهایت باعث افزایش قیمت دلار میشود. از سوی دیگر، وزارت خزانه داری با چاپ پول، به کاهش قیمت دلار کمک میکند. در عین حال، با فروش اوراق قرضه به کشورهای دیگر، باعث افزایش بدهی کشور شده و موجب کاهش قیمت دلار میشود.

با تغییرات قانونی، قیمت دلار کنترل میشود. به عنوان مثال، با کاهش نرخ مالیات، سرمایه گذاران خارجی علاقه بیشتری به سرمایه گذاری در آمریکا پیدا میکنند. به این ترتیب، برای دلار تقاضای بیشتری به وجود میآید، با افزایش تقاضا، ارزش دلار نیز افزایش خواهد یافت.

در کنار سیستم نرخ ارز شناور، سیستم نرخ ارز ثابت وجود دارد. این سیستم در کشورهای کمتری اجرا میشود و دارای محسنات و معایب خاص خود است. به عنوان مثال، عربستان سعودی قیمت ریال خود را با دلار هماهنگ مینماید. به عبارت دیگر، همواره هر دلار برابر است با 3.75 ریال عربستان، مگر دولت تصمیم بگیرد که قیمت ریال را افزایش یا کاهش دهد.

بهترین حسن سیستم نرخ ارز ثابت، افزایش میل سرمایه گذاری خارجی به علت وجود ثبات در کشور است؛ چراکه با توجه به ثابت بودن ارزش پولی کشور با یک اقتصاد قدرتمند، از تغییرات ناگهانی جلوگیری خواهد شد. در این سیستم، ارزش واحد پولی با افزایش یا کاهش نرخ ارزی که به آن پیوند خورده است، افزایش یا کاهش خواهد یافت.

در هنگام کاهش تقاضای ریال، در عمل یک سیستم وابسته به حکومت عربستان سعودی با خرید ریال در بازار آزاد، باعث افزایش ارزش این واحد پولی شده و در هنگام افزایش قیمت دلار، با عرضه آن به بازار موجب کاهش تقاضا و نهایتا کاهش قیمت دلار میشود. فارغ از آثار زیانبار این سیستم بر کشوری که عمده صادرات آن را نفت تشکیل میدهد، این روش تنها تا زمانی امکان اجرا دارد که عربستان، میزان ذخیره دلاری بالایی داشته باشد.

چین نیز به صورت مشابه از سیستم نرخ ارز ثابت پیروی میکند. هرچند در سیستم چینی، افزایش و کاهش قیمت ارز تا میزان کمی امکان پذیر است. سیستم کنترل ارزش پولی یوان از نوع بسته و کاملا وابسته به دولت است. به طور ساده، با حجم بالای صادرات چین به دنیا و تحویل دلار، دولت به تجار تعهد پرداخت مبلغ مشخصی را با نوسان بسیار کمی میدهد. تاجر چینی با تحویل دلار به بانک، یوان تحویل گرفته و هزینههای داخلی خود را تسویه میکند.

بانک نیز دلار تحویل گرفته شده را به بانک مرکزی تحویل میدهد. بانک مرکزی چین، برای پایین نگه داشتن قیمت یوان –بله، چین به طور مصنوعی ارزش واحد پولی خود را پایین نگه میدارد- دلار را از چرخه اقتصادی خود خارج نموده و اقدام به خریداری اوراق قرضه از آمریکا میکند. به این صورت، دائما بدهی آمریکا به چین در حال افزایش بوده و قیمت یوان چین پایین نگه داشته میشود.

با پایین نگه داشتن ارزش پولی یوان، حجم صادرات بالای چین به تمام کشورهای دنیا، از جمله ایران توجیه اقتصادی پیدا میکند –هزینه کارگر و… به یوان پرداخت میشود-

در سال 2015، با بروز شرایط خاصی در چین، قیمت یوان افتی بیش از مقدار پیشبینی شده پیدا نمود. دولت با عرضه دلار در بازار و اجرای روشهای مکمل، موجب افزایش قیمت یوان شد. تلاش دائمی دولت چین برای پایین نگه داشتن یوان موجب پایین آمدن سطح رفاه مردم این کشور شده، ولی در نقطه مقابل، موجب رونق اقتصادی بالا چین شد. آمریکا به چین فشار زیادی را وارد میکند تا قیمت یوان را افزایش دهد.

به طور کلی، کاهش یا افزایش قیمت ارزش واحد پولی یک کشور در بلند مدت قابل تحلیل بوده و نشانگر، تورم، رشد اقتصادی و… است. در نقطه مقابل، در شرایط عادی کاهش یا افزایش قیمت ارزش پولی یک کشور در مقابل یک ارز خارجی، ارزش تحلیلی بالایی نداشته و معمولا از شایعات و چیزهایی از این دست منشا میگیرد.

چرا دلار به عنوان ارز اصلی در کشور مطرح است؟

پاسخ به این سوال، نیازمند سفر در زمان است. در سال 1944 توافقنامه برتون وودز پس از روزهای فراوان گفتگو به امضای تعدادی از قدرتمندترین کشورهای دنیا رسید. بر اساس این توافق نامه، دولتها متعهد گردیدند تا بین ارزش پول خود و طلا، گره بزنند. آمریکا در این بین تلاش بسیاری نمود تا دولتهایی که توافق نامه را پذیرفتهاند، علاوه بر طلا، دلار را نیز به عنوان مبنا در نظر بگیرند. دولتها متعهد شدند دامنه تغییر ارزش پول خود را در حد یک درصد حفظ نمایند.

از سوی دیگر، آمریکا با در اختیار داشتن بیش از شصت درصد طلای جهان در آن زمان، توانست دلار را به طور مستقیم به طلا پیوند بزند. به گونهای که هر 35 دلار آمریکا برابر با یک اونس طلا ثابت شد. به بیان سادهتر، آمریکا متعهد گردیده بود تا به ازای هر 35 دلار، یک اونس طلا تحویل دهد.

رفته رفته این سیستم موجب شد تا دولتها نرخ واحد پولی خود را با دلار آمریکا هماهنگ کنند. این سیستم به قدری کارایی بالای داشت که سایر کشورهای جهان نیز به منظور تسهیل معاملات تجاری خود، از دلار استفاده کردند.

در سال 1971 آمریکا با بحران بدهی ناشی از جنگ ویتنام و حواشی آن روبرو شده بود. برای چاپ اسکناسهای بیشتر، دولت مجبور به عرضه بسیار زیاد طلا شد، به طوریکه در شش ماهه اول 1971، حدود 22 میلیارد دلار از ارزش داراییهای آمریکا از کشور خارج شده بود. نیکسون، در اقدامی که به شوک نیکسون معروف شد، بدون مشورت با سیستم پولی بین المللی و اعضای دولت، اعلام کرد که دیگر دلار با پشتوانه طلا چاپ نخواهد شد!

از این پس، دولت هیچگونه تعهدی نسبت به تعویض طلا در قبال دلار نداشت؛ هرچند، همچنان در بازار آزاد امکان خرید و فروش طلا بر اساس دلار میسر بود.

بیشتر بخوانید: بیت کوین و ضرر چند میلیارد دلاری کشور!

در چنین فضایی با توجه به ذخیره ارزی دولتها که بر اساس دلار بوده و معاملات بین المللی که بر اساس دلار انجام میپذیرفتند، همچنان این واحد پولی به عنوان ارز رایج، قدرت خود را حفظ نمود –هرچند نظرات مخلتفی در مورد چگونگی باقی ماندن دلار به عنوان ارز رایج وجود دارد که در حوصله این مقاله نمیگنجد.-

در نهایت، علیرغم تلاش فدرال رزرو -هرچند، برخی معتقدند هدف اصلی فدرال رزرو، دقیقا خروج دلار از آمریکا و باقی ماندن در چرخه معاملات بین المللی بوده است- برای جلوگیری از ایجاد بیکاری، با پایین آوردن نرخ بهره به منظور تمایل سایر کشورها برای سرمایه گذاری در آمریکا، نتیجه معکوسی به دست آمد.

با پایین آمدن نرخ بهره، دلار از ایالات متحده خارج شده و در بانک مرکزی سایر کشورها ذخیره شد. این مساله موجب گردید تا کسب درآمد از طریق دلار همچنان حالت خود را حفظ نماید. پس از اعلام کاهش 10 درصدی ارزش دلار در سال 1973، ژاپن و برخی کشورهای دیگر تصمیم گرفتند، قیمت ارز خود را شناور کرده و این آغازی بود برای پایان، سیستم برتون وودز.

ایران تا قبل از سال 1945، قیمت واحد پولی خود را با پوند انگلستان پیوند داده بود. در این سال، با ثابت قرار دادن نرخ دلار با ریال، مصوب شد که هر دلار آمریکا با 32.25 ریال ایران معاوضه گردد. تا سال 1975، ثابت نگه داشتن نرخ ارز در دستور کار حکومت قرار داشت. آخرین نرخ ارز ثابت برابر با 68.725 ریال در مقابل هر دلار در سال 1973 به تصویب رسید. نا کارآمدی سیستم نرخ ارز با قیمت ثابت برای ایران، جای بحث باقی نمیگذاشت.

در مقابل افزایش قیمت دلار چرا ریال ارزش خود را از دست میدهد؟

در واقع برای این سوال تنها یک پاسخ وجود نخواهد داشت. هرچند افت قیمت ریال در طی سالهای گذشته دارای توجیه منطقی است، اما افت قیمت ریال در برابر دلار و افزایش قیمت این ارز در طی ماههای اخیر، با اطلاعات رسمی همخوانی ندارد. دلایل افت ارزش ریال در برابر دلار، بسیارند که در ادامه به آنها خواهیم پرداخت.

یکی از مهمترین عواملی که در کاهش ارزش ریال نقش داشته و کمتر به آن پرداخته شده است، بیماری هلندی و تبعات ناشی از آن است. نام بیماری هلندی اولین بار در سال 1977 توسط اقتصاددانها برای تشریح وضعیت اقتصادی هلند و صنایع آن پس از کشف منابع گاز در سال 1959 و ماجراهای مربوط به آن، شنیده شد.

بیماری هلندی زمانی بروز میکند که کشوری دست به فروش منابع طبیعی خود به طور بیرویه میزند و درآمد بالایی از این مساله کسب میکند. با گذشت زمان، این پول به جامعه تزریق میشود، دولت برای مقابله با تورم وارد عمل شده، دست به واردات بیرویه میزند. رفته رفته، صنایع و تولید در داخل کشور از دست میرود. با از دست رفتن منابع مالی، تبعات این مساله خود را نشان میدهد.

به بیان سادهتر، دولت ایران با دستیابی به درآمد فوق العاده از نفت –هرچند این اولین باری نبود که ایران با بیماری هلندی رو به رو میشد، بلکه در سالهای پیش از انقلاب نیز، این مساله دامن گیر کشور شده بود- به ثروت بسیار زیادی دست پیدا نمود. رفته رفته، با تصور ادامه پیدا کردن سیر درآمدی، پول زیادی به جامعه تزریق شد. با افزایش درآمد، میزان تقاضا نیز افزایش یافت.

این مساله در شرایط عادی، موجب افزایش تورم شده و پس از مدتی با توجه به صرفه داخلی برای تولید بیشتر کالا، منجر به تقویت پایههای اقتصادی میشود.

بیشتر بخوانید: تبدیل بیت کوین به ارز واحد سراسر جهان ؛ حاکمیت ارزهای دیجیتالی

هرچند با تورم ایجاد شده، دولت تصمیم به کنترل قیمتها میگیرد. برای اینکار، کالاهای مختلفی به کشور وارد میشوند. از واردات میوه، ذغال و… گرفته تا کالاهای اساسی تر که در نهایت با توجه به کنترل مصنوعی قیمتها، موجب میشود، تولیدکننده داخلی رغبتی برای تولید کالا نداشته باشد. در جای دیگر، در بخش صنعت نیز با توجه به بالا رفتن هزینهها، امکان تولید به صرفه یا صادرات فراهم نمیشود.

نکته جالب توجه اما، شکست دولت در مهار تورم است؛ چراکه با افزایش درآمد، هرچند افزایش تقاضای کالاهای قابل تجارت را کنترل کرده است، اما تورم به بخش دیگر از اقتصاد منتقل خواهد شد. پس از مدتی سرمایهای که دیگر قابلیت جذب در تولید را ندارد، به بخش مسکن و… جذب میشود.

این افزایش قیمت به صورتی کاملا بدون منطق خواهد بود. به عنوان مثال، کافیست خوانندگان محترم به افزایش قیمت مسکن در تهران از سال 85 تاکنون توجه داشته باشند.

برای درک عمق فاجعه کافیست، کل درآمد دولت وقت از محل فروش نفت را تبدیل به ریال در آن بازه زمانی کنید. اگر درآمد دولت را در آن بازه زمانی، 700 میلیارد دلار در نظر بگیریم، به سختی جوابگوی افزایش قیمت مسکن، تنها در تهران خواهد بود. یعنی، اگر کل درآمد دولت را به صورت ریالی، به بخش جمعیت ساکن در تهران پرداخت کنیم و آنها نیز تماما این درآمد را صرف خرید مسکن کنند، به یک معادله تقریبا سر به سر دست پیدا میکنیم! این افزایش قیمت در نهایت موجب افزایش تورم خواهد شد. افزایش تورم به صورت مستقیمی بر ارزش پول ملی تاثیر خواهد داشت.

در صورتیکه دولت منابع کافی برای کنترل قیمت ارز را داشته باشد، با افزایش تورم، ارزش پول ملی را کنترل میکند. هرچند با توجه به دائمی نبودن سیر درآمدی، در نهایت منابع ارزی کاهش پیدا کرده و ارزش پول ملی افت میکند.

از سوی دیگر، روند واردات کالا موجب فروپاشی –در بهترین حالت عدم رشد متوازن بخش صنعت و تولید در کشور با میزان تقاضا- صنعت داخلی، افزایش بیکاری و… میشود. در چنین شرایطی، تحریمهای بین المللی وضع شده بر علیه ایران نیز موجب کاهش درآمدهای ارزی دولت میشود. با این شرایط و با توجه به نیاز به کالاهای وارداتی در عدم حضور تولید کننده داخلی، دولت مجبور میشود، ارزی را که با هزینه بسیار بالایی تامین نموده، صرف خرید کالاهایی کند که در گذشته امکان تولید آنها در کشور وجود داشته است.

در این حالت، دو سناریوی محتمل وجود دارد. افزایش قیمت کالاهای وارد شده که به معنای افزایش تورم بوده و نتیجهی آن کاهش ارزش پولی ملی است و در حالت دوم نیز افزایش قیمت کالاها، با پایین نگه داشتن قیمت ارز به صورت مصنوعی کنترل میشود. این مساله موجب میشود، به صورت مقطعی ارزش پول ملی حفظ شود؛ اما در آینده با کم شدن ذخیرههای ارزی، به کاهش ارزش پول ملی ختم خواهد شد.

از سوی دیگر، با افزایش نقدینگی در کشور و عدم وجود اعتماد در بخش تولید و… موجب سرازیر شدن این پول به سوداگری ارز و… خواهد شد. در سالهای اخیر، با کاهش قیمت نفت، کسری شدید بودجه و… نیز، مزید بر علت شدهاند که، میزان عرضه دلار در بازار به نسبت گذشته کاهش یافته و همزمان میزان تقاضا افزایش پیدا کند.

در کنار این مسائل اما، آمارهای رسمی ارائه شده از میزان صادرات، واردات و درآمدهای دولت با جهش قیمتی دلار همخوانی ندارد. به طور کلی، ارزش پول ملی یک کشور تابع عواملی چون، تورم، بیشتر بودن میزان واردات به نسبت صادرات، جنگ، نرخ بهره و… است. در چند ماه گذشته، سیر صعودی قیمت دلار با هیچ یک از عوامل اصلی کاهش قیمت ارزش پول ملی، غیر از ناامنی اقتصادی سرمایه گذاران ناشی از تهدیدهای بین المللی که در حال حاضر بیشتر جنبه تبلیغاتی دارند، رو به رو نبوده است!

در کوتاه مدت، مسائلی چون شایعات و … بر جهشهای ناگهانی قیمت ارز، موثر هستند. به زبان ساده، فرض کنید شایعهای مبنی بر افزایش قیمت دلار در آینده به دلایلی واهی نظیر تصویب تحریمهای جدید در کشور شکل میگیرد. در چنین شرایطی، اگر رسانههای مختلف به این مساله دامن بزنند و همزمان در داخل کشور موج خرید ارز شکل بگیرد، امکان افزایش قیمت ارز به صورت بیسابقهای وجود دارد.

این مساله در جایی اهمیت پیدا میکند که نیوز ویک در سال 2007 مقالهای منتشر نموده بود که در آن از فعالیتهای سی آی ای بر علیه ایران پرده برداشته بود. در این سند آمده است، سی آی ای قصد یک رشته فعالیت تبلیغاتی سنگین، ارائه اطلاعات غلط، دستکاری نرخ ارز و ایجاد اختلال در فعالیتهای مالی و بانکی در داخل کشور را داشته است. آیا در حال حاضر نشانههایی از بروز چنین رویدادی در داخل کشور مشاهده نمیشود؟

البته وظیفه بررسی این مساله به عهده نهادهای امنیتی کشور است و با توجه به منابعی که در اختیار دارد، به راحتی میتواند صحت و سقم این مساله را بررسی کند. به عنوان مثال، در رابطه با اقدام هماهنگ رسانهای و افزایش قیمت دلار؛ یک بررسی آماری از میزان پخش برنامهها، میزان فعالیت هدفمند در فضای مجازی، میزان بازدید این موضوعات و زمان شروع این فعالیتها در کنار نمودار افزایش قیمت ارز (در صورتیکه، همزمان مسائل دیگری، همچون افزایش میزان قاچاق کالا، فصل واردات کالاهای خاص و… در میان نباشد) به سادگی تاثیر این مساله را روشن خواهد ساخت.

بررسی ایجاد اختلال در فضای مالی کشور به صورت مستقیم از طرف نهادهای امنیتی، بسیار سادهتر از مثال بالا قابل پیگیری است. به عنوان مثال، بررسی هویت خریداران تکراری ارز در حجم بالا در آغاز حرکت صعودی نرخ ارز یا پیش از آن، به همراه منابع مالی این افراد، از سادهترین روشهای بررسی این مساله است.

با توجه به دو مثال فوق و مشخص شدن امکان بررسی این مساله به صورت ساده، در نبود اطلاعات بیشتر، این مساله را منتفی دانسته به مسائل دیگری که با توجه به اخبار و اطلاعات موجود، اثبات شدهاند میپردازیم.

محمد باقر نوبخت، رئیس سازمان برنامه و بودجه، امروز به وجود جو روانی در افزایش تقاضا در اثر جنگ رسانهای ترامپ اذعان داشته، اعلام داشت در حال حاضر در جنگ اقتصادی قرار داریم. وی در ادامه، به بررسی دلایل افزایش نرخ ارز پرداخت. نوبخت با تشریح مساله عرضه و تقاضا توضیح داد، واردات کالا و خدمات به کشور در سال مبلغی حدود 75 تا 80 میلیارد دلار است که این میزان در گذشته نیز وجود داشته ولی همزمان موجب به هم ریختگی بازار ارز نشده است.

بیشتر بخوانید: رکورد زنی دلار ؛ قیمت دلار به مرز ۶۰۰۰ تومان رسید و بحث داغ مملکت فیلترینگ تلگرام است!

در تکمیل سخنان نوبخت و با توجه به میزان صادرات رسمی حاصل از فروش نفت و صادرات غیر نفتی و همزمان وجود 100 میلیارد دلار ذخیره ارزی در کشور، تامین این مبلغ به هیچ عنوان برای کشور مشکل نبوده، در صورت تمایل به سادگی همچون گذشته امکان تثبیت قیمت دلار را دارد.

رئیس سازمان برنامه و بودجه کشور در ادامه گفت، در دو فصل پایانی سال 96، تقاضای غیر متعارفی به بازار تحمیل شد –به بیان دیگر، افزایش خرید دلار از سوی افرادی صورت گرفت که این مبلغ را صرف واردات کالا یا خدمات نکردند- با بررسیهای بیشتر مشخص گردید، افراد برای حفظ ارزش سرمایه ریالی خود، تصمیم به خرید و نگهداری دلار مینمودند. با توجه به این مساله، بانک مرکزی اقدام به انتشار اوراق سپرده ریالی با سود 20 درصد نمود که این مساله موجب جذب 200 هزار میلیارد تومان نقدینگی جهت خرید این اوراق شد.

نوبخت در ادامه افزود، این اقدامات به صورت مقطعی مفید واقع شدند، اما بنا به دلایلی، برخی افراد اقدام به خروج سرمایه به صورت ارزی از کشور نمودند –این مساله، بسیار حایز اهمیت است و باید میزان دقیق این خروج سرمایه به صورت ارزی و تاثیر آن در افزایش تقاضا مورد بررسی قرار گیرد-

در انتها، نوبخت از دو راهکار دولت برای ایجاد توازن در بازار ارز پرده برداشت. از این پس، با تصویب مصوبهای ارزهایی که صادر میشوند، باید در سامانهای ثبت شوند تا نحوه هزینه کرد آنها در خارج از کشور مشخص شده و از رسوب ارز در خارج از کشور جلوگیری شود؛ به بیان دیگر، امکان خارج کردن سرمایه به صورت ارزی فراهم نباشد، این مساله خود نشانگر اهمیت فوق العاده این موضوع است.

در ادامه نیز افرادی که قصد واردات کالا را دارند، ملزم به ثبت سفارش هستند؛ یعنی برای واردات کالا باید به میزان هزینههای مربوط به واردات همان کالا، ارز تحویل گرفته شود که تحویل آن نیز از طریق صرافیهای مجاز صورت خواهد گرفت. وی با اعلام تک نرخی شدن ارز اعلام کرد که از این پس برای افرادی که قصد خرید بنز یا ملک در خارج از کشور را دارند، در شرایط حال حاضر، خزانه دولت را خالی نخواهیم کرد. همچنین، افرادی که قصد مسافرت به خارج از کشور را دارند، باید با ارائه مدارک مربوطه ارز تهیه نمایند.

در ادامه، نوبخت متذکر شد که در کشور دیگر ارز مبادلهای وجود نخواهد داشت و خرید و فروش ارز خارج از راهکارهای پیشبینی شده، به معنای قاچاق خواهد بود. علیرغم صحبتهای نوبخت، اخبار منتشر شده حاکی از آن است که امروز ارز توسط صرافیها به قیمت 4969 تومان به فروش میرسید.

بیشتر بخوانید: کم ارزش ترین ارزهای جهان ؛ با بی ارزشترین واحدهای پولی دنیا آشنا شوید

با توجه به مسائل ذکر شده با سوالات بسیاری رو به رو خواهیم شد. به عنوان مثال، در صورتیکه فردی بخواهد اقدام به خروج سرمایه خود از کشور کند و حاضر به پرداخت مبالغ گزافی نیز باشد، چه مکانیزمی قادر به جلوگیری از پول شویی توسط وی خواهد بود؟ از سوی دیگر، آیا فردی که در گذشته ارز تهیه کرده و قصد فروش آن را داشته باشد، تنها قادر به فروش آن به صرافیها با مبلغی حدود 4200 تومان خواهد بود؟ چه چیزی صادر کنندگان کالا را ملزم به ورود دوباره ارز به کشور خواهد کرد؟ آیا دولت حق قانونی مداخله مستقیم در قیمت ارز و حذف ارز مبادلهای را دارد؟

به نظر شما، خوانندگان گرامی ماجرای افزایش قیمت دلار چیست؟ آیا دولت توان کنترل نرخ ارز را دارد؟ آیا افت ارزش ریال از منطق خاصی پیروی میکند؟ آیا با تک نرخی شدن ارز موافقید؟ نظرات خود را از طریق کامنت با ما در میان بگذارید.

.

منابع: techrato ،investopedia ،thebalance ،newsweek