نحوه خرید و فروش اوراق مسکن چگونه است؟ امروز در تکراتو قصد داریم شما را با هرآنچه که باید درباره اوراق مسکن بدانید آشنا کنیم.

اوراق تسهیلات مسکن در بورس معامله می شود و افرادی که قصد خرید خانه دارند به دلیل نداشتن وجه کافی برای خرید خانه مجبور به استفاده از وام مسکن می باشند.

حال برخی از افراد با سپرده گذاری در بانک مسکن در حسابی تحت عنوان تسهیلات صندوق پس انداز یکم به مدت یک سال آن هم با نصف وجه مورد نیاز خود میتوانند از این وام استفاده کنند اما برخی دیگر به دلیل نیاز ضروری به این وام مجبور به خرید اوراق تسهیلات مسکن در بازار سرمایه و اراده آن به بانک مسکن برای دریافت وام می باشند.

در این مقاله قصد داریم در خصوص اوراق تسهیلات مسکن و نحوه معامله و خرید و فروش آن در بازار بورس صحبت کنیم. پس تا انتهای مقاله با ما همراه باشید.

اوراق تسهیلات مسکن این روزها در فرابورس معامله می شود که ساعت معاملاتی آن نیز مانند سهام در ساعت ۹:۰۰ الی ۱۲:۳۰ دقیقه می باشد. در واقع فرد با خرید این اوراق با هزینه هایی که بعدا در خصوص آن صحبت می شود نیاز به قرار دادن وجه خود در بانک به مدت یک سال ندارد و این هزینه را از طریق خرید گواهی مسکن پرداخت میکند.

نحوه خرید و فروش اوراق مسکن : تسه به چه معناست؟

اوراق مسکن که به تسه مشهور است در واقع یک حق امتیاز برای دریافت وام مسکن است. بانک مسکن برای جذابتر کردن سپردهگذاری در این بانک نسبت به بانکهای دیگر علاوه بر دادن سود، با شرایط خاصی به مشتریان اوراق هم میدهد. نماد معاملاتی تسه که در بازار فرابورس قابل معامله هست شامل نام ماه و دو رقم آخر سال صدور است. بهطور مثال نماد امتیاز تسهیلات مسکن دی ۹۷ مربوط به اوراقی است که دیماه سال ۱۳۹۷ منتشرشده است.

هر کد در هر جلسه تنها مجاز به خرید ۱۶۰ ورقه در کلیه نمادها است و پس از خرید تا ۲ ماه امکان فروش وجود ندارد. البته گفتنی است این محدودیت برای نمادهایی که فقط ۴ ماه تا پایان معاملات آنها باقیمانده است، اعمال نخواهد شد.

اوراق گواهی حق تقدم مسکن پیشتر در شعب بانک مسکن و تحت یک بازار غیر مسنجم معامله میشود که پس از پذیرش این اوراق در فرابورس، در عمل معامله این اوراق شکلی رسمی و ضابطهمند به خود گرفت. هر برگه از این اوراق به ارزش ۵۰۰ هزار تومان تسهیلات است.

همواره دو راه برای دریافت تسهیلات مسکن وجود دارد؛ سپردهگذاری در بانک یا خرید اوراق تسهیلات مسکن که در بورس با نماد “تسه” خرید و فروش میشود. سپردهگذاری به چندین روش امکانپذیر است:

- افتتاح حساب در صندوق پسانداز مسکن یکم با سپردهگذاری ۶ تا ۴۰ میلیون تومان، بازپرداخت ۱۲ ساله و سود ۸ درصد.

- افتتاح حساب صندوق پسانداز جوانان با حداقل مبلغ واریز ۵۰۰ هزار ریال سالانه. بازپرداخت ۲۰ ساله و سود ۹ درصد.

- افتتاح صندوق پسانداز مسکن در طرح وام ۱۲ میلیونی با حداقل سپرده ۲۴ میلیون، بازپرداخت ۱۲ ساله و سود ۱۱ درصد

- افتتاح صندوق پسانداز مسکن در طرح وام ۲۰ میلیونی با حداقل سپرده ۲ تا ۱۰ میلیونی (یک تا ۳٫۵ ساله)، بازپرداخت ۱۲ ساله، سود ۱۱ درصد

اگر زمان کافی برای سپردهگذاری را ندارید، بانک به شما میگوید که باید امتیاز وام فرد دیگری را بگیرید؛ یعنی کسی که از قبل در بانک سپردهگذاری کرده و صاحب امتیاز وام شده میتواند این وام را به شما انتقال دهد.

بالطبع فرد انتقال دهنده بابت پولی که از قبل در حساب خوابانده و از هزینه فرصت آن این امتیاز وام را به شما میفروشد تا شما بدون نیاز به سپرده گذاری و به سرعت وام دریافت کنید. این کار از طریق اوراق انجام میشود. اوراق نقد شوندگی و شفافیت بالاتری دارد و میتوانید بهصورت اینترنتی با داشتن کد بورسی تهیه کنید. راه دیگر خرید آن نیز مراجعه به بانک مسکن است. قیمت خرید اوراق در این دو روش تفاوتی ندارد.

بیشتر بخوانید:

- آزاد شدن خرید و فروش سهام عدالت به چه معناست؟

- تنها 2 روز تا پایان مهلت پذیره نویسی سهام دولتی (بدون نیاز به کد بورسی)

- بهترین کانال های بورس تلگرام ؛ آشنایی با بهترین کانالهای آموزش، سیگنال سهام و اخبار بازار سرمایه

- نحوه گرفتن کد بورسی چگونه است؟

مزیت خرید اوراق مسکن به سپردهگذاری چیست؟ ؛ نحوه خرید و فروش اوراق مسکن

خرید اوراق مسکن راه چارهای برای دور زدن سپردهگذاری در بانک است. با خرید این اوراق دیگر لازم نیست از یک سال قبل سپردهگذاری کنید. در عوض میتوانید سراغ اوراق امتیاز تسهیلات مسکن بروید که به اوراق مسکن یا اوراق تسه شناخته میشوند. پس از خرید تعداد کافی از اوراق و طی شدن مراحل اداری و قانونی، تقریباً چند روز طول میکشد، میتوانید وام مسکن را دریافت کنید و آن را در اختیار فروشنده ملک بگذارید.

نحوه خرید و فروش اوراق مسکن ؛ تاریخ انقضای اوراق تسهیلات

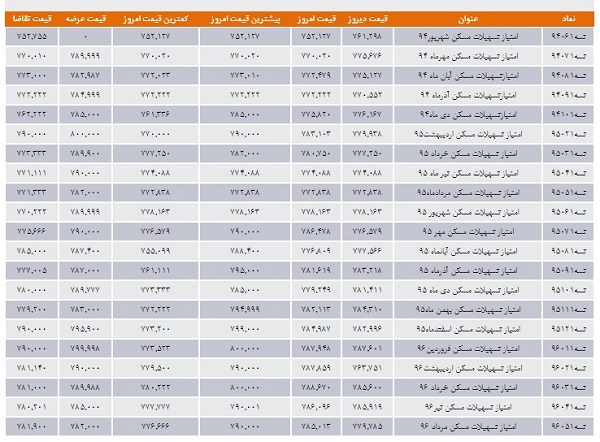

مدت اعتبار اوراق تسهیلات مسکن از زمان صدور تا ۲ سال است. اوراق تسه با توجه به زمانی که تا موعد سر رسید آن مانده است دارای قیمت متفاوتی هست و به همین دلیل برای هرماه آن نماد جداگانهای وجود دارد.

در صورتی که مدت اعتبار اوراق تسه به اتمام برسد و سپردهگذار از این تسهیلات استفاده نکند، نماد مذکور بسته خواهد شد و مبالغ به سپردهگذار بازگردانده نخواهد شد؛ و لازم است در هنگام خرید به این تاریخها توجه کنید، چون بعد از پایان انقضای اوراق، از بانکها وامی دریافت نخواهید کرد. البته در اکثر موارد این فرصت دوساله اوراق برای شش ماه هم تمدید میشود.

اوراقی که سر رسید آنها نزدیکتر است، معمولاً ارزانترند چون فرصت کمی برای اخذ وام آن وجود دارد. البته گهگاه در لیست قیمت اوراق تسه مشاهده میشود که اوراق جدید از اوراق قدیمی ارزانترند و اوراق قدیم باقیمت بالاتری در بازار معامله میشوند. این امر به دلیل برخی سفتهبازیهای قبلی برای اوراق قدیمیتر است.

قیمت اوراق مسکن چقدر است؟

نحوه خرید و فروش اوراق مسکن

قیمت اوراق برحسب عرضه و تقاضا تعیین میشود؛ یعنی هرقدر نسبت عرضه به تقاضا بیشتر باشد قیمت هم کمتر میشود و اگر تقاضا برای خرید اوراق بالا رود قیمت آنهم بالاتر میرود؛ بنابراین قیمت اوراق حتی در روز هم ممکن است چند بار تغییر کند.

وقتی بازار خوب باشد و معاملات مسکن رونق داشته باشد، طبیعی است که قیمت اوراق هم افزایش مییابد و وقتیکه رکود بر بازار حاکم شود، قیمت اوراق هم کاهش خواهد یافت. قیمت اوراق بسیار نوسان دارد و ممکن است در یک روز هم متفاوت باشد.

بیشتر بخوانید:

- نحوه خرید عرضه اولیه ؛ چگونه عرضه اولیه سهام را بخریم و بفروشیم؟

- بهترین کتاب های آموزش بورس ؛ آشنایی با منابع آموزشی بورس و بازارهای مالی

- فیروزه پلت، شبه بورسی برای استارتاپهای ایرانی؟

- راهنمای کامل ثبت نام در سامانه سجام بورس ؛ سامانه سجام چیست؟

اوراق مسکن مناسب کدام است؟

نحوه خرید و فروش اوراق مسکن

در تهیه اوراق مسکن باید به زمانی که قصد استفاده از آن را دارید توجه کنید تا تعادلی بین مهلت انقضا و قیمت اوراق برقرار کنید. در این مورد حتماً باید با بانک مشورت کرد چون فاصله زمانی بین خرید اوراق تا دریافت وام ممکن است تا دو ماه طول بکشد و باید مراقب بود تا به انقضای اوراق نرسد.

با اوراق مسکن چقدر میتوان وام گرفت؟

نحوه خرید و فروش اوراق مسکن

طبق آخرین مصوبه شورای پول اعتبار دیماه ۱۳۹۸، سقف وامی که با خرید اوراق میتوانید بگیرید در تهران برای فرد مجرد ۱۰۰ میلیون تومان و برای زوجین ۲۰۰ میلیون تومان است. در مراکز استانها و شهرهای بالای ۲۰۰ هزار نفر برای هر فرد ۸۰ میلیون تومان و برای زوجین ۱۶۰ میلیون تومان و در سایر شهرها ۶۰ میلیون تومان برای هر فرد و ۱۲۰ میلیون تومان برای زوجین میتوانید وام بگیرید. البته در مصوبه جدید اشاره شده که میتوانید تا سقف ۴۰ میلیون تومان نیز وام جعاله دریافت کنید. درواقع زوجین میتوانند تا سقف ۲۴۰ میلیون تومان در تهران وام مسکن دریافت کنند.

نرخ سود و شرایط بازپرداخت اوراق مسکن چگونه است؟

نحوه خرید و فروش اوراق مسکن

نرخ سود این وام ۱۷٫۵ درصد است و مدتزمان بازپرداخت اقساطش هم ۱۲ سال است. بازپرداخت اقساط هم به روش ساده و هم به روش پلکانی ممکن است. در روش ساده شما یک مبلغ مشخص را هرماه در کل دوره بازپرداخت میپردازید؛ اما درروش پلکانی مبلغ اقساط بهتدریج بیشتر میشوند. البته اگر خانه موردنظرتان در بافت فرسوده باشد، سود وام به ۱۶ درصد کاهش پیدا میکند.

بانک برای قسطبندی بازپرداخت وام مسکن سهراه پیش روی مشتریاش میگذارد. روش ساده به این شکل است که کل اقساط تا ۱۲ سال آینده مبلغ ثابتی دارند. طرح پلکانی سه درصد به این صورت است که هرسال معادل سه درصد به مبلغ اقساط اضافه میشود. سومین روش طرح پلکانی ۲۰ درصد است که هر چهار سال یکبار مبالغ اقساط وام، ۲۰ درصد بالاتر میرود.

اگر وام ۱۰۰ میلیونی گرفته باشید، درروش ساده تا ۱۲ سال باید ماهانه یکمیلیون و ۶۶۵ هزار تومان برای اقساط وام کنار بگذارید. اقساط اول درروش پلکانی سه درصد ماهانه یکمیلیون و ۴۹۲ هزار و برای پلکانی ۲۰ درصد، ماهانه یکمیلیون و ۴۸۷ هزار تومان است.

بیشتر بخوانید:

- بهترین اقتصادهای جهان در سال 2020

- بهترین گوشی های ارزان قیمت سامسونگ

- ثروتمندترین افراد جهان در سال 2020

- کانال ها و گروه های اد کن پول بگیر تلگرامی ؛ خیرات پول یا شیوه کلاهبرداری خلاقانه؟

- با ارزشمندترین پولهای دنیا در سال 2020 آشنا شوید

- کم ارزش ترین ارزهای جهان ؛ با بی ارزش ترین واحدهای پولی دنیا آشنا شوید

سود واقعی اوراق مسکن چقدر است؟

نحوه خرید و فروش اوراق مسکن

سود این وام ۱۷٫۵ درصد است. ولی باید توجه داشت که شما بابت خرید اوراق باید پول بپردازید و اگر این عدد را از مبلغ وام کم کنیم به این معنی است که شما عملاً بابت مبلغ وام کمتری باید اقساط تعیینشده را بپردازید.

فرض کنیم شما میخواهید ۱۰۰ میلیون تومان وام بگیرید. ارزش هر برگ اوراق ۵۰۰ هزار تومان وام است؛ بنابراین برای ۱۰۰ میلیون تومان وام باید ۲۰۰ برگ اوراق بخرید. فرض کنیم که قیمت هر برگ اوراق ۴۱ هزار تومان باشد. در این صورت برای تهیه ۲۰۰ برگ اوراق باید ۸ میلیون و ۲۰۰ هزار تومان بپردازید. اگر این رقم را از مبلغ وام کم کنیم شما عملاً ۹۱ میلیون و ۸۰۰ هزار تومان دریافت کردهاید.

چه مدارکی برای تهیه اوراق مسکن نیاز است؟

- اصل و تصویر تمام صفحات سند مالکیت

- اصل و تصویر پروانه ساختمانی

- اصل و تصویر پایان کار ساختمانی

- اصل و تصویر بنچاق (در صورت لزوم) با تشخیص شعبه

- اصل و تصویر مبایعهنامه (قولنامه)

- اصل و تصویر کارت ملی و شناسنامه خریدار و فروشنده (تمام صفحات)

- قبض برق ساختمان (در صورت تشخیص شعبه)

- اصل و تصویر وکالتنامه (در تسهیلات دریافتی از محل حساب صندوق پسانداز مسکن وکیل صرفاً میبایست از بستگاندرجه یک باشد)

- اصل و تصویر کارت ملی و شناسنامه وکیل (تمام صفحات)

- اصل و تصویر اجارهنامه ملک (در خصوص املاک اوقافی)

- فرم درخواست تکمیل و امضاشده

شرایط استفاده از اوراق مسکن تسه (اوراق تسهیلات بانک مسکن)

نحوه خرید و فروش اوراق مسکن

زمانی که شما اوراق تسه را تهیه کردید و سر رسید آن فرا رسید با ارائه به بانک، تسهیلات در دفتر اسناد رسمی ثبت خواهد شد و در زمان عقد قرارداد طی یک برگه چک بانکی به فروشنده واحد مسکونی پرداخت میگردد. از زمانی که اوراق تسهیلات مسکن را تهیه میکنید تا زمان انقضای آن شما میتوانید اقدام به دریافت وام مسکن کنید.

ذکر این نکته مهم است که با توجه به فرآیند زمان بر بودن دریافت وام مسکن، توجه داشته باشید که اوراقی که میخرید خیلی نزدیک به تاریخ سر رسید آن نباشد. بهطور مثال اوراقی بخرید که حداقل ۲ ماه از زمان سر رسید آن باقی مانده باشد. بر اساس شهر محل زندگی وامگیرنده، مبلغ اعطایی به هر فرد متفاوت است. در شهرهایی که جمعیت بیشتری وجود داشته باشید مبلغ تسهیلات بیشتر است. در حال حاضر مبلغ اعطایی به هر فرد بین ۸۰ تا ۱۲۰ میلیون تومان است.

- قبل از خرید اوراق تسه اطلاعات کافی را از بانک مسکن دریافت کنید تا بر طبق میزانی که به شما تسهیلات تعلق میگیرد اوراق تسه تهیه کنید.

- کارمزد خرید اوراق تسهیلات مسکن

- سرمایهگذار هنگام خریدوفروش این اوراق، مبلغی بهعنوان کارمزد معاملات پرداخت میکند.

- نرخ کارمزد اوراق تسهیلات مسکن

- کارمزد خرید: ۰.۴۹ درصد

- کارمزد فروش: ۰.۲۴ درصد

سه نکته مثبت وام گرفتن با استفاده از اوراق مسکن

- مهمترین نکته مثبت برای دریافت وام از طریق اوراق تسهیلات، صرفهجویی در زمان است. به عبارتی بلافاصله پس از خرید اوراق میتوانید مسکن موردنظر را خریداری کنید.

- دومین نکته مثبت آن است که نیازی نیست حتماً خانه اولی باشید؛ زیرا چنین محدودیتی برای پرداخت وام از طریق اوراق تسهیلات مسکن وجود ندارد.

- قیمت اوراقمسکن ۹۸ خیلی کمتر از سودی است که میتوانید با مبلغ سپردهگذاری به آن برسید. به عبارتی اگر بخواهید از طریق اوراقمسکن وام ۱۰۰ میلیونی بگیرید، خرید ۲۰۰ برگ اوراق مسکن هشت میلیون و ۹۰۰ هزار تومان خواهد بود. درحالیکه اگر بخواهید با سپردهگذاری در صندوق مسکن وام ۱۰۰ میلیونی بگیرید، باید به مدت یک سال ۵۰ میلیون تومان پول نزد بانک بگذارید. درحالیکه اگر این مبلغ را در حساب سپردهگذاری بلندمدت سرمایهگذاری کنید، ۱۸ درصد سود به آن تعلق میگیرد و شما ۹ میلیون تومان نصیبتان میشود. تازه این حداقل کاری است که میتوانید در یک سال با ۵۰ میلیون تومان انجام دهید.

بیشتر بخوانید:

- بهترین شهرهای دانشجویی ایران در سال 99 چه شهرهایی هستند؟

- برای خرید یک لپ تاپ دانشجویی خوب چه نکاتی را باید در نظر بگیریم؟

- چگونه گرین کارت آمریکا بگیریم؟

- بهترین کشورهای دانشجویی جهان در سال 2020

- بودجه دانشگاه های کشور در لایحه بودجه 99

سه نکته منفی وام گرفتن با استفاده از اوراق مسکن

- مهمترین نکته منفی در وام اوراق تسهیلات پایین بودن سقف وام است. طوری که اگر بخواهید سپردهگذاری در بانک را دور بزنید و با اوراق تسهیلات مسکن وام بگیرید، سقف وام حدود ۴۰ درصد کاهش پیدا میکند. مثلاً زوجهای ساکن تهران با سپردهگذاری میتوانند تا سقف ۱۶۰ میلیون تومان وام بگیرند، اما با استفاده از اوراق تسهیلات سقف وام به ۱۰۰ میلیون تومان کاهش پیدا میکند.

- دیگر نکته منفی درباره اوراقمسکن، نرخ بهره بالای وام برای چنین تسهیلاتی است. اگر برای دریافت وام مسکن سراغ روش سپردهگذاری بروید، نرخ بهره وام برایتان هشت درصد خواهد بود. تازه اگر خانه موردنظرتان در بافت فرسوده باشد، نرخ سود وام به شش درصد کاهش پیدا میکند. این در حالی است که نرخ بهره در نظر گرفتهشده برای وام اوراقمسکن به ۱۷.۵ درصد میرسد.

- آخرین نکته منفی مربوط به زمانی است که معامله خرید مسکن جوش نخورد. در چنین حالتی دیگر از وام خبری نیست و همچنین تا چهار ماه نمیتوانید اوراقی که برای دریافت وام مسکن در اختیار بانک گذاشتید، پس بگیرید.

تا زمستان سال گذشته تنها بانک مسکن بود که اوراق تسهیلات را در ازای سپردههای ممتاز جذب شده منتشر میکرد و این اوراق که هر فقره از آنها حق تقدم اخذ ۵۰۰ هزار تومان تسهیلات مسکن را به خریدار میدهد، با نماد «تسه» در بازار رسمی فرابورس مبادله میشد.

این در حالی است که در سال جاری اوراق تسهیلات مسکن بانک ملی با نماد «تملی» رسماً در فرابورس معرفی و عرضه آن آغاز شد. (مهمترین ویژگی اوراق جدید که از سوی بزرگترین بانک دولتی منتشر میشود، انحصارشکنی از بازار اوراق مسکن است که پیشازاین تنها بانک عامل بخش مسکن در آن یکه تاز بود.)

پنج تفاوت اوراق تسهیلات دو بانک ملی و مسکن

اولین و مهمترین تفاوت در «سقف وام» است. با توجه به اینکه میزان جعاله بانک ملی نصف بانک مسکن بوده و تسهیلات بدون سپرده و بدون اوراق ۱۰ میلیون تومانی نیز صرفاً به بانک مسکن اختصاص دارد، سقف تسهیلات مسکن از محل اوراق میان این دو بانک متفاوت است.

تفاوت دوم به «مدت بازپرداخت وام» بازمیگردد. سقف تسهیلات خرید مسکن از محل اوراق در هر دو مدل ۱۲ ساله و با سود ۵/ ۱۷ درصد تعیینشده است، اما مدت بازپرداخت جعاله بانک مسکن ۵ ساله تعیینشده، درحالیکه مدت بازپرداخت جعاله بانک ملی ۳ ساله است.

سومین تفاوت در میزان اوراق تعلقگرفته به حسابهای ممتاز بانک مسکن در مقایسه با حسابهای طرح مسکن بانک ملی است. در مدل بانک ملی پس از یک سال معادل ریالی یک برابر موجودی تا سقف ۳۸ میلیون تومان اوراق به دارنده حساب تعلق میگیرد اما در بانک مسکن پس از گذشت یک سال معادل ریالی ۲۷ درصد از میزان سپرده، اوراق پرداخت خواهد شد.

تفاوت چهارم که برای خریداران مسکن بسیار مهم است، حذف سقف سنی در وام مسکن بانک ملی است. برابر مقررات فعلی بانک مسکن، تسهیلات از محل اوراق صرفاً به املاک تا ۲۰ سال ساخت از تاریخ صدور پروانه ساختمانی پرداخت میشود و املاک ۲۰ تا ۲۵ ساله نیز میتوانند حداکثر ۳۵ میلیون تومان وام از محل اوراق دریافت کنند؛ اما املاک بیش از ۲۵ سال هرگز امکان برخورداری از وام بانک مسکن را ندارند.

این در حالی است که بانک ملی سقف سنی آپارتمان برای استفاده از وام بدون سپرده را حذف کرده و این نوع وام مسکن صرفاً بر این اساس که رقم آن تکافوی حداکثر ۸۰ درصد از ارزش نهایی ملک را داشته باشد، پرداخت میشود.

تفاوت پنجم دو نوع دسترسی به تسهیلات بانک مسکن نیز فقدان دو اهرم کنترل سفته بازی و تقاضای سرمایهای در بازار اوراق بانک ملی است. بانک مسکن بهمنظور ایجاد محافظ قیمتی برای اوراقمسکنی که به پشتوانه سپردههای ممتاز خود منتشر کرده است، دو اهرم را طراحی کرده که یکی از آنها ممنوعیت مبادله اوراق تا چهار ماه پس از خرید و دیگری تعیین سقف روزانه خرید تا ۲۴۰ فقره اوراق است.

بانک مسکن با استفاده از این دو ابزار توانسته قیمت اوراق در یک سال گذشته را باوجود بازگشت رونق به بازار مسکن تا حد زیادی کنترل کند. تابستان سال ۹۵ قیمت اوراق مسکن به مرز ۱۰۰ هزار تومان هم رسیده بود اما با سیاستهای عرضه و تکیه بر ابزارهای کنترل تقاضای سفته بازی قیمت اوراق از آن زمان به بعد کنترل شد و از ابتدای امسال نیز به پایینترین حد خود در بیش از یک سال گذشته رسیده است.

طوری که اکنون هر فقره اوراق تسهیلات بانک مسکن در فرابورس حدود ۶۳ هزار تومان مبادله میشود؛ اما بانک ملی فعلاً چنین ابزارهایی را به کار نگرفته و خریدوفروش اوراق با هر تعداد و بلافاصله پس از خرید، ممکن و میسر است و این موضوع نگرانی درباره موجسواری روی قیمت اوراق «تملی» در ماههای آینده را بیشتر میکند.

بیشتر بخوانید:

- راهنمای جامع شرایط و مدارک دریافت بلو کارت آلمان 2020

- دلایل ریجکتی ویزای شنگن ؛ 20 نکته مهم در سال 2020

- کار با اپلیکیشنهایی مانند کوچ سرفینگ

- ویزای گردشگری و تجاری پرتغال: شرایط، مدارک و راهنمای اپلای

- شرایط، مدارک و راهنمای جامع درخواست انواع ویزا ایتالیا 2020

- بهترین کتاب های آموزش بورس

- بهترین کتاب های انگیزشی جهان

- بهترین کتاب های فلسفه جهان

- بهترین رمان های جهان ؛ پیشکش به خوره های برترین کتاب های جهان!

- بهترین کتاب های سیاسی ایران و جهان

منبع: techrato